Bugün neler oldu?

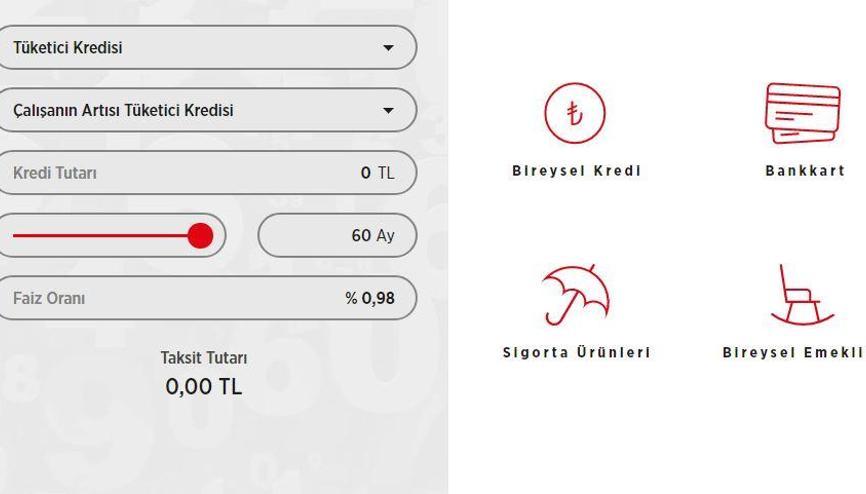

Kredi Hesaplama

Kredi Hesaplama haberleri sayfasında Kredi Hesaplama hakkında son dakika haberler ve güncel bilgiler bulunmaktadır. Toplam 476 Kredi Hesaplama haberi, videosu, fotoğrafı ve yazar yazısı yer almaktadır. Geçmişte ve bugün yeni yayımlanan son durum gelişmeleri ile pek çok haber sayfamızdan takip edilebilir.

Kredi Hesaplama haberleri

Düşük faizli kredi hesaplama ekranı: Konut kredisi faiz oranı ile hesaplama sayfası

Düşük faizli kredi hesaplama işlemi için akıllı telefonları ya da bilgisayarlarının başına geçen pek çok vatandaş, faiz oranı girerek kredi hesaplama ekranına ulaşmak istiyor. Henüz 2 Haziran tarihinde kredi kullanımını gerçekleştirecekleri için sistemlerine kredi hesaplama tanımlamasını yapmayan kamu bankaları, hafta içerisinde kredi hesaplama ekranlarını aktif hale getirecek. Peki, bu aşamada resmi taşıt, ihtiyaç ve konut kredisi hesaplama ekranına nasıl ulaşılır? İşte, birkaç adımda o detaylar

#Faiz

0.79 banka kredi hesaplama nasıl yapılır? 2020 banka kredi oranları

Konut kredisi ya da bireysel kredi çekmek isteyen vatandaşlar merakla 2020 güncel faiz oranlarını araştırıyor. Taşıt, konut, bireysel kredi faiz oranları hakkında bilgi edinmek isteyen vatandaşlar, konuya dair en güncel bilgilere haberimizden erişebilir. Peki, 0.79 banka kredi hesaplama nasıl yapılır? İşte, konuya dair merak edilen ayrıntılar...

#Kredi Hesaplama

Kredi dosya masrafı nasıl geri alınır? 14 Ocak 2015

Dosya masrafı birçok kredi kullanıcısı için sıkıntılı bir durum. Kredi çekmek istiyorsanız ödeyeceğiniz faizin haricinde birde bankaya ayrıca dosya masrafları için bir ödeme yapmanız gerekiyor. Bu ödemenin adı dosya masrafı. Yeni çıkan yasalara göre dosya masrafınızı geri alabilirsiniz. Peki bu işlem nasıl gerçekleşir? Nasıl dosya masrafınızı geri alabilirsiniz?

#Kredi

Yeni iş için nasıl kredi alınır? Hangi bankalar yeni iş için kredi verir? Kredi nasıl ödenir? Nasıl hesaplanır? Hibe kredi nedir? 31 Aralık 2015

Çalışan olmaktan sıkıldınız. Artık kendi işinizi kurup, patron olmak istiyorsunuz. Ancak bu girişimci ruhun önkoşulu olan sermayeniz yok. Bu konuda yapılacak tek şey yeni iş için kredi çekme. Peki kredi nasıl çekilir? Yeni iş için hangi bankalar kredi verir? İşte tüm bu soruların cevabı...

#KrediKredi Hesaplama’a ait tüm site haberleri

TABLO KREDİ HESAPLAMA: 180 ay vade, yüzde 0.69 faiz! Yıllık yüzde 0.50, B sınıfı Enerji Kimlik Belgesi bulunan binalar için yıllık yüzde 0.25 faiz indirim...

Çevre, Şehircilik ve İklim Değişikliği Bakanı Mehmet Özhaseki, kentsel dönüşüm için 180 ay vade, yüzde 0.69 oranında faizle kredi verileceğini açıkladı. 2.5 milyon liraya kadar verilecek kredilerde A sınıfı Enerji Kimlik Belgesi bulunan binalar için yıllık yüzde 0.50, B sınıfı Enerji Kimlik Belgesi bulunan binalar için yıllık yüzde 0.25 faiz indirimi sağlanacak. Kredi için pilot il İzmir oldu. İstanbul, İzmir, Manisa, Kahramanmaraş ve Tekirdağ'da da krediden yararlanılacak.

#Mehmet Özhaseki

INGo, pandemi döneminde 10 milyon mesaj yanıtladı

Dijital bankacılık stratejisiyle faaliyet gösteren ING Türkiye, yazışmalı bankacılık asistanı INGo ile müşterilerin finansal işlemlerini sadece yazışarak zahmetsizce yapabilmesini sağlıyor. Pandemi dönemi ile birlikte yoğunlaşan mobil ve internet bankacılığı kullanımının da etkisiyle INGo, 15 Mart-15 Ağustos tarihleri arasında 10 milyonu aşkın mesaj aldı. Yapay zeka ve NLP destekli INGo; virman, kredi hesaplama ve başvuru gibi finansal işlemleri gerçekleştirebiliyor, müşteriler diledikleri an INGo aracılığıyla canlı desteğe bağlanıp işlemlerine danışmanla devam edebiliyor. ING Türkiye Genel Müdürü Alper Gökgöz, dijital bankacılık stratejisini güçlendirerek sürdürme hedefleri doğrultusunda yapay zeka destekli ürün ve hizmetlerini çeşitlendireceklerini belirtti.

#ING Bank

Düşük faizli kredi hesaplama ekranı: Konut kredisi faiz oranı ile hesaplama sayfası

Düşük faizli kredi hesaplama işlemi için akıllı telefonları ya da bilgisayarlarının başına geçen pek çok vatandaş, faiz oranı girerek kredi hesaplama ekranına ulaşmak istiyor. Henüz 2 Haziran tarihinde kredi kullanımını gerçekleştirecekleri için sistemlerine kredi hesaplama tanımlamasını yapmayan kamu bankaları, hafta içerisinde kredi hesaplama ekranlarını aktif hale getirecek. Peki, bu aşamada resmi taşıt, ihtiyaç ve konut kredisi hesaplama ekranına nasıl ulaşılır? İşte, birkaç adımda o detaylar

#Faiz

0.79 banka kredi hesaplama nasıl yapılır? 2020 banka kredi oranları

Konut kredisi ya da bireysel kredi çekmek isteyen vatandaşlar merakla 2020 güncel faiz oranlarını araştırıyor. Taşıt, konut, bireysel kredi faiz oranları hakkında bilgi edinmek isteyen vatandaşlar, konuya dair en güncel bilgilere haberimizden erişebilir. Peki, 0.79 banka kredi hesaplama nasıl yapılır? İşte, konuya dair merak edilen ayrıntılar...

#Kredi Hesaplama

Konut kredisinde finansman oranı 0.79'a düştü.. 0.79 banka kredi hesaplama nasıl yapılır? Banka kredi oranları

Ziraat Katılım sıfır konutlarda finansman oranını yüzde 0.79'a kadar düşürdü.2020 yılının banka kredi faiz oranları, özellikle 0,79 banka kredi hesaplama işlemi yapmak isteyen pek çok vatandaşın araştırdığı konu olmaya devam ediyor. Bankaların güncel kredi faiz oranları ya da 0,79 kredi faiz oranı hesaplama işlemi aracılığıyla çekecekleri kredinin durumunu bir kez daha gözden geçirecek olan vatandaşlar, internet üzerinden detayları sorgulamaya başladı. Peki, 0,79 faizli kredi hesaplama işlemi nasıl yapılıyor? İşte, 0,79 konut kredisi finansman oranları ile çekilecek tutara göre ödeme listesi

#Banka Kredisi

0.79 banka kredi hesaplama nasıl yapılır? 2020 banka kredi faiz oranları

2020 yılının banka kredi faiz oranları, özellikle 0,79 banka kredi hesaplama işlemi yapmak isteyen pek çok vatandaşın araştırdığı konu olmaya devam ediyor. Bankaların güncel kredi faiz oranları ya da 0,79 kredi faiz oranı hesaplama işlemi aracılığıyla çekecekleri kredinin durumunu bir kez daha gözden geçirecek olan vatandaşlar, internet üzerinden detayları sorgulamaya başladı. Peki, 0,79 faizli kredi hesaplama işlemi nasıl yapılıyor?

#Kredi Veren Bankalar

Ne kadar kredi alabileceğinizi hesaplayın!

Kredi hesaplama işleminden sonra başvuru yapmak isteyenler öncelikli olarak kredi faiz oranları, kredi masrafları, kredi sigorta ücreti ve kredi maliyeti gibi koşullara bakarlar ki bu doğru bir yöntemdir. Ancak bir kredinin sizin en uygun kredi olması, sizin alacağınız kredi tutarını değiştirmeyebilir.

#Hangikredi.Com

İlk kez kredi alacaklara öneriler

Ev, eşya, araba, eğitim, sağlık… Pek çok farklı nedenden dolayı nakit paraya ihtiyaç duyabilirsiniz. Her zaman nakit para bulmak kolay olmadığından bu gibi durumlarda bankaların sunduğu kredi ürünleri imdadımıza yetişiyor. Peki ilk kez kredi çekecek olanlar neleri bilmeli, nelere dikkat etmeli?

#Hangikredi.Com

Bankalardan ne kadar kredi alabilirim?

Kredi hesaplama işleminden sonra başvuru yapmak isteyenler öncelikli olarak kredi faiz oranları, kredi masrafları, kredi sigorta ücreti ve kredi maliyeti gibi koşullara bakarlar ki bu doğru bir yöntemdir. Ancak bir kredinin sizin en uygun kredi olması, sizin alacağınız kredi tutarını değiştirmeyebilir.

#Hangikredi.Com

Konut alacaklar kredi çekmeden önce dikkat! Aradaki fark...

İstanbul’da ev almak istiyorsunuz ama banka banka konut kredisi faizini araştıramadınız. Hürriyet Emlak’ın hesapladığı ortalama metrekare fiyatlarına göre İstanbul’da 500 bin liralık daire için ne kadar faiz ödeyeceksiniz? Toplam geri ödemeniz ne kadar olacak?

#Konut Kredisi

Kredi dosya masrafı nasıl geri alınır? 14 Ocak 2015

Dosya masrafı birçok kredi kullanıcısı için sıkıntılı bir durum. Kredi çekmek istiyorsanız ödeyeceğiniz faizin haricinde birde bankaya ayrıca dosya masrafları için bir ödeme yapmanız gerekiyor. Bu ödemenin adı dosya masrafı. Yeni çıkan yasalara göre dosya masrafınızı geri alabilirsiniz. Peki bu işlem nasıl gerçekleşir? Nasıl dosya masrafınızı geri alabilirsiniz?

#Kredi

Yeni iş için nasıl kredi alınır? Hangi bankalar yeni iş için kredi verir? Kredi nasıl ödenir? Nasıl hesaplanır? Hibe kredi nedir? 31 Aralık 2015

Çalışan olmaktan sıkıldınız. Artık kendi işinizi kurup, patron olmak istiyorsunuz. Ancak bu girişimci ruhun önkoşulu olan sermayeniz yok. Bu konuda yapılacak tek şey yeni iş için kredi çekme. Peki kredi nasıl çekilir? Yeni iş için hangi bankalar kredi verir? İşte tüm bu soruların cevabı...

#Kredi